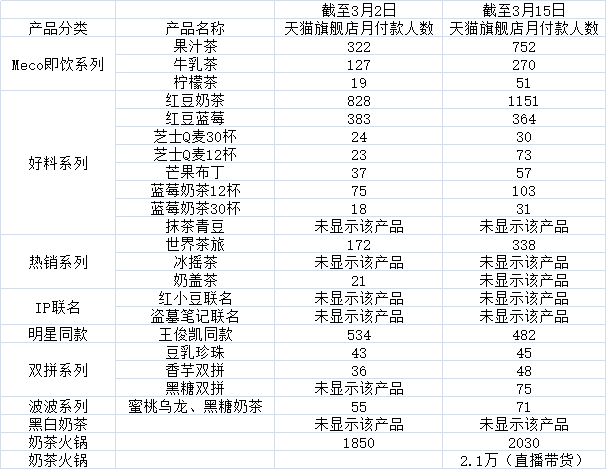

香飘飘发布上市以来最差的成绩单,2020年业绩预告显示,营业收入同比下降5%左右,归母净利润同比增长2%左右。公司称,受新冠疫情影响,公司2020年第一季度营业收入、净利润同比大幅下降,第二季度收入及利润情况已有明显改善,虽第三季度同比小幅下滑,但第四季度实现经营业绩的较大幅度增长。可以看到,2020年前三季度香飘飘的营业收入同比下滑20.47%,归母净利润同比下滑66.35%。

从近三年业绩来看,香飘飘增收不增利,在此背景下,香飘飘不断推新品来挽救局势,比如今年开年推出“控糖奶茶”,去年还有跨界产品“桃醉双拼”、与王者荣耀联合推出定制包装的Meco果汁茶、推出盗墓笔记联名款奶茶等,不过似乎仍没有令消费者眼前一亮的产品。

虽然研发投入有所增加,但香飘飘似乎遇到新品之困,多数新品在天猫旗舰店月销量未过百。香飘飘对此回复中国网财经记者称:“对于电商渠道的定位更偏向于作为新品测试平台,侧重品牌宣传,实现与目标消费者互动。”

中国食品产业分析师朱丹蓬向中国网财经记者分析表示:“线上与线下一体化经营、线上与线下互补短板、线上与线下互融共通,是整个消费品未来发展的趋势。但并不是每一家企业都能够享受到线上红利,因为线上消费者更看重的是品牌以及品质,以及品牌的调性。香飘飘在几个方面都做的不是非常的好,所以来说它做电商肯定是不行。”

同时,他告诉中国网财经记者“香飘飘的产品已经遇到天花板,虽然公司做了很多创新,但是整体效果并不是非常明显,因为香飘飘主要的核心城市是在三四线城市,所以一些创新基本上没有太大的效果,而且公司投入产出比严重失衡。”

旗舰店多数新品月销量未过百

2021年开年,香飘飘推出一款0蔗糖添加、0反式脂肪酸和0糖奶茶果的“控糖奶茶”。在香飘飘天猫旗舰店,中国网财经记者看到,截至3月15日,该产品月付款人数89人,券后价格69元12杯,有红豆和青汁两种口味。不过,旗舰店消费者评价内容不甚如人意,包括“控糖奶茶”的“味道寡淡”、“太甜”、“客服都搞不清楚里面含的东西”。

近两年来香飘飘在营销模式和产品推广是进行大胆尝试,去年10月香飘飘与泸州老窖联名推出低酒精冲泡奶茶“桃醉双拼”,此前香飘飘与王者荣耀联合推出定制包装的Meco果汁茶、推出盗墓笔记联名款奶茶,推出代餐奶昔试水轻食领域。不过,中国网财经记者在香飘飘的天猫旗舰店未看到“桃醉双拼”,盗墓笔记联名款奶茶也没有在店铺上架。

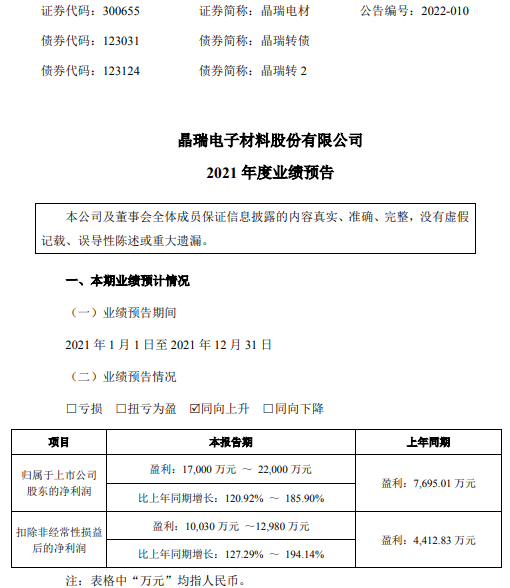

不仅如此,香飘飘电商渠道新品销量似乎并不乐观,天猫旗舰店多数新品月销量未过百。中国网财经记者统计了天猫旗舰店内Meco系列、好料系列、热销系列、IP联名、明星同款、双拼系列等新品奶茶的销量情况。截至3月2日,销量最高的奶茶火锅销量不到2千,而排名第二的红豆奶茶月付款人数不到千人;截至3月15日,香飘飘天猫旗舰店的产品销量大幅增加,其中两款奶茶火锅的月付款人数分别为2.1万人和2030人,红豆奶茶的月付款人数达到5203人。对于店铺销量最高的2.1万人付款的火锅奶茶,消费者评价称是在李佳琦直播间购买,10元1杯,原价不会购买,并对发热包提出质疑,认为不如自己烧水冲泡。

(中国网财经记者制图 数据来源:香飘飘天猫旗舰店)

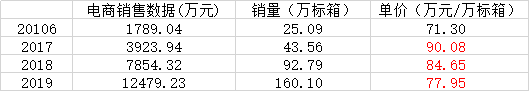

虽然电商渠道新品销售乏力,但是从财报数据看,2016-2019年香飘飘电商销售数据逐年攀升,其中2019年电商渠道销售额1.25亿元,同比增长58.9%,占总营收的3.14%。2020年前三季度的电商销售收入是1.22元,占比6.43%。结合销量计算出单价,从2017-2019年电商销售的平均单价下滑较多。

(数据来源:香飘飘财报)

对于电商销量问题,香飘飘向中国网财经记者回复称:“公司产品销售以经销模式为主,电商渠道销售收入占比较小。公司对于电商渠道的定位更偏向于作为新品测试平台,侧重品牌宣传,实现与目标消费者互动。”

朱丹蓬向中国网财经记者表示,“线上与线下一体化经营、线上与线下互补短板、线上与线下互融共通,这是整个消费品未来发展的趋势,但并不是每一家企业都能够享受到线上的红利,因为线上的消费者更看重的是品牌以及品质,以及品牌的调性。香飘飘在几个方面都做的不是非常的好,所以它做电商肯定是不行。”

净利率持续下滑 产品遇天花板

除了电商渠道新品销售乏力,2017年上市以来,香飘飘整体的业绩增收不增利,净利率接连下滑,盈利能力持续下降。从数据来看,2017-2019年的净利率分别为10.14%、9.68%和8.73%,2020年前三季度该数据下滑到2.35%。

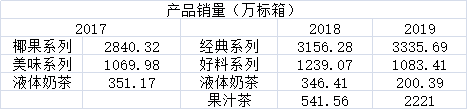

从具体产品来看,中国网财经记者在香飘飘的财报中看到,相比2018年,2019年公司经典系列销量有所增加,但增幅不大。好料系列和液体奶茶的销量均出现下滑。

(数据来源:香飘飘财报)

与此同时,香飘飘多数子公司业绩告负,10家主要控股参股公司中,2019年有4家子公司亏损,2020年上半年有5家亏损。

朱丹蓬曾向中国网财经记者表示,“香飘飘的产品已经遇到天花板,虽然公司做了很多创新,但是整体效果并不是非常明显,因为香飘飘主要的核心城市是在三四线城市,所以一些创新基本上没有太大的这种效果,而且来说投入产出比是严重失衡的,所以从营收到利润,再到股价的发展,我们是不看好公司整体的发展。”

有业内人士向中国网财经记者分析称:“香飘飘的产品消费缺乏相应的消费场景,而产品也相对来说比较单一,相对来说新式茶饮新品推出更频繁。消费升级下,消费者更加追求具有新意和性价比高的产品。”对此,香飘飘向中国网财经记者表示:“我们认为新式茶饮对公司影响有限,公司产品的目标消费人群和消费场景与新式茶饮有所不同,公司产品的消费场景以室内消费为主。”

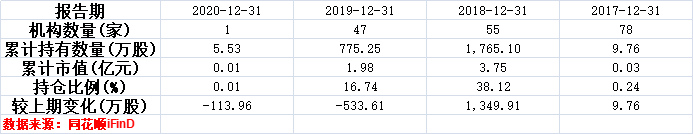

值得注意的是,近两年来,奶制茶饮市场异常火爆,各路企业频繁融资,估值居高不下。相比奈雪的茶、喜茶等新式茶饮在资本市场受到追捧,近年来越来越少的机构投资者持香飘飘的股票。同花顺iFinD显示,2017年底还有78家机构持有香飘飘的股票,到2020年底仅有1家机构持股。

除了持股机构减少,同花顺iFinD显示,没有机构投资者前去香飘飘调研。香飘飘向中国网财经记者回复称:自从2017年上市以来,公司持续接受了多家机构的调研,不存在被机构投资者“遗忘”情形。在2019年财报中,香飘飘表示,自公司2017年上市以来,接待投资者调研考察16次,积极回复中小投资者提问27个。

招股书披露的大供应商已注销

2017年上市前夕,香飘飘与前五大客户和供应商交易真实性就受到市场质疑。由于目前香飘飘已经没有在财报中披露前五大客户和供应商的具体信息,中国网财经记者对香飘飘招股书中的前五大客户进行了梳理,天眼查显示,2014-2016年的第一大客户是西宁城东鼎鑫食品商行,公司的实缴资本为0,参保人数为0,经营者是冶晶,为个体工商户。招股书显示,2016年香飘飘向其销售商品2762.49万元。不过,国家企业信用信息公示系统显示,2016年、2017年西宁城东鼎鑫食品商行的营业额分别为35万元、20万元。

2017年新京报曾对冶姓负责人采访,其表示工商系统显示的年报仅仅是其一个门面的情况,鼎鑫还拥有其他几个门店。中国网财经记者在天眼查看到,冶晶旗下还有一家青海万马斋食品有限公司,2016年4月28日成立,已于2019年3月20日被注销。

无独有偶,香飘飘招股书中的其他大客户谯城区佳兴食品经营部是个体工商户经营,实缴资本为0,参保人数是0人;合肥长江批发市场顺达食品饮料商行是个体工商户经营,实缴资本为0,参保人数是0人。公司的客户资质较差,对于此类客户能否支撑起大额的资金交易令人存疑。

更为蹊跷的是,从前五大供应商来看,2015年浙江东方糖酒有限公司跃居前五大供应商之列,2015年香飘飘向其采购5337万元,2016年东方糖酒有限公司退出香飘飘前五大供应商名单。2019年该公司已经注销。而此类公司,往往被看作完成了“历史使命”后注销退出。

对于上述客户和供应商的问题,香飘飘向中国网财经记者表示,上述客户公司的注册程序均合法合规,且公司销售业务模式为预收账款制,先款后货,财务方面最大程度降低了公司的风险,供应商变化不会影响公司采购等正常经营行为。

关于香飘飘未来盈利能力和产品拓展,中国网财经记者将保持持续关注。